Jakarta, Kopmite.id – Kini, pemanfaatan teknologi Big Data menjadi tren memasuki era AI. Pengolahan big data dinilai mampu memberikan berbagai manfaat dalam mengembangkan dan meningkatkan efisiensi proses bisnis suatu perusahaan, tak terkecuali pada Industri Jasa Keuangan.

Berkaitan dengan itu, Otoritas Jasa Keuangan (OJK) menggelar webinar tentang “Pemanfaatan Analisis Big Data dalam Meningkatkan Kinerja Industri Jasa Keuangan” mengundang beberapa narasumber di antaranya, Chairman Asosiasi Big Data dan Artificial Intelligence (ABDI) Rudi Rusdiah, Direktur Utama PT Allo Bank Indonesia Tbk Indra Utoyo dan President Financial Technology GoTo Financial Hans Patuwo, yang diselenggarakan live melalui virtual zoom meeting, pada (30/03/2023), pukul 09.00 – 12.00 WIB.

Dalam kesempatan tersebut, Chairman ABDI Rudi Rusdiah memaparkan materi tentang, “Quo Vadis Data Analytics Ecosystems?”. Berbicara mengenai big data, maka terdapat beberapa karakteristik yang perlu diketahui dari big data yang dikenal dengan sebutan 4v Big Data, meliputi Volume, Variety, Velocity dan Veracity. Namun seiring berkembangnya zaman, karakteristik big data pun berkembang menjadi 5v big data, bahkan sampai 42 karakteristik.

Dalam mengelola big data, maka diperlukan sebuah software yang dapat mengelola data dengan baik. Hadoop menjadi salah satu software yang dapat menghubungkan banyak komputer untuk dapat bekerja sama mengelola dan menyimpan data menjadi satu kesatuan. Hadoop dirancang untuk memproses data dalam jumlah besar melibatkan banyak kluster komputer.

Melansir dari dqlab.id, Apache Hadoop ini merupakan salah satu implementasi dari teknologi Big Data. Software yang bekerja lebih dari sekedar perangkat lunak ini, dapat diakses secara terbuka atau open source. Dalam hal ini, Hadoop diartikan sebagai sekumpulan software yang mampu menyelesaikan permasalahan dari sekumpulan data dengan jumlah yang besar.

Dengan besarnya volume dan banyaknya variasi data yang diperoleh suatu perusahaan, menjadikan Hadoop bisa menjadi solusi dalam menyelesaikan masalah tersebut. Adapun beberapa perusahaan besar yang mengimplementasikan Hadoop dalam proses pengolahan Big Datanya, salah satunya adalah media sosial Facebook.

“Memasuki era big data, maka munculah profesi-profesi baru seperti Data Science, Data Engineer, master AI yang bisa mengelola seperti Hadoop ecosystem hingga ke Artificial Intelligence,” tutur Rudi Rusdiah, dalam Webinar OJK Institute, melalui zoom meeting, (30/03/2023).

Berdasarkan data yang dikutip di sebuah artikel situs Forbes, sedikitnya terdapat 5 (lima) tren pemanfaatan big data di industri jasa keuangan. Pertama, peningkatan adopsi solusi berbasis cloud, karena solusi ini memiliki beberapa keunggulan antara lain dalam hal penyimpanan, pemrosesan, dan analisis data dalam jumlah besar dalam rangka mencapai scalability dan mengurangi biaya. Kedua, pemanfaatan Natural Language Processing (NLP) dan Chatbot, melalui teknologi Chatbot industri jasa keuangan dapat mengurangi biaya untuk layanan nasabahnya.

Ketiga, deteksi dan pencegahan penipuan yang semakin canggih, salah satunya melalui analisis data secara realtime sehingga dapat mengidentifikasi transaksi mencurigakan lebih awal yang berpotensi terhadap penipuan. Keempat, pemanfaatan analisis prediksi untuk mengidentifikasikan potensi risiko, mengoptimalkan keputusan untuk investasi atau pembiayaan/kredit, dan dalam rangka meningkatkan target nasabah. Kelima, dimulainya pemanfaatan blockchain untuk meningkatkan keamanan dan transparansi data.

Berbicara hal tersebut, maka Data & AI Governance menjadi sangat penting untuk dilakukan. “Karena teknologi tidak memiliki etika, teknologi yang kita program dengan algorithma tentu belum bisa memiliki etika. Di sisi lain, kita memiliki ketergantungan dengan teknologi tersebut. Jadi, governance itu penting, agar teknologi ini tidak salah arah dan bisa memberikan lebih banyak manfaat dari pada mudaratnya,” lanjut Rudi.

Oleh karena itu, tata kelola data menjadi sangat penting bagi organisasi maupun perusahaan yang menggunakan data dalam pertumbuhan bisnis dan pengambilan keputusan yang lebih baik serta membuahkan hasil yang sukses di pasar kompetitif. Tata kelola data dapat membantu proses manajemen data sehingga dapat menjaga data tetap aman, akurat dan rahasia.

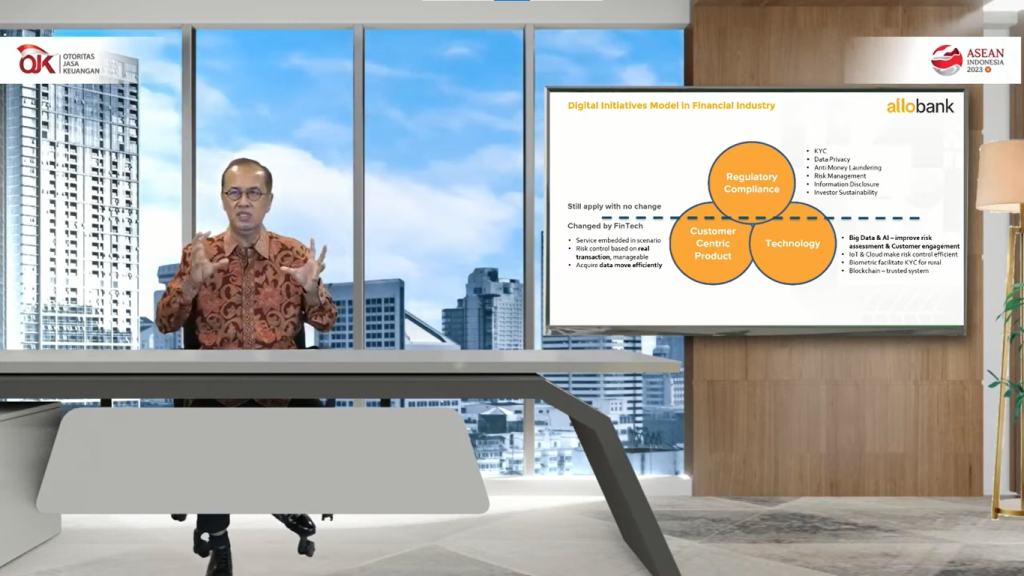

Sementara, Direktur Utama PT Allo Bank Indonesia Tbk Indra Utoyo menjelaskan paparan tentang Pemanfaatan Analisis Big Data pada Perbankan.

Melihat era digitalisasi saat ini, semua hal telah bertarnsformasi menjadi digital baik itu dari Digital Platform, Financial Services dan Business operation. Dalam hal ini, customer menjadi fokus utama. Dimana perusahaan dituntut untuk berinovasi memberikan value terhadap customer. Oleh karena itu, dalam hal memberikan produk-produk yang sesuai minat customer, maka tidak hanya dipenuhi oleh produk dari bank tetapi juga perlu dikombinasikan dari berbagai produk lainnya.

“Oleh karena itu, kolaborasi menjadi kunci, dimana siapa yang unggul ke depan adalah yang paling pandai berkolaborasi,” jelas Indra.

Menurutnya, dengan pemanfaatan analisis big data di perbankan, maka pengelolaan akan dapat sangat mengurangi pekerjaan, lebih sederhana, dan juga efisien dalam waktu maupun biaya.

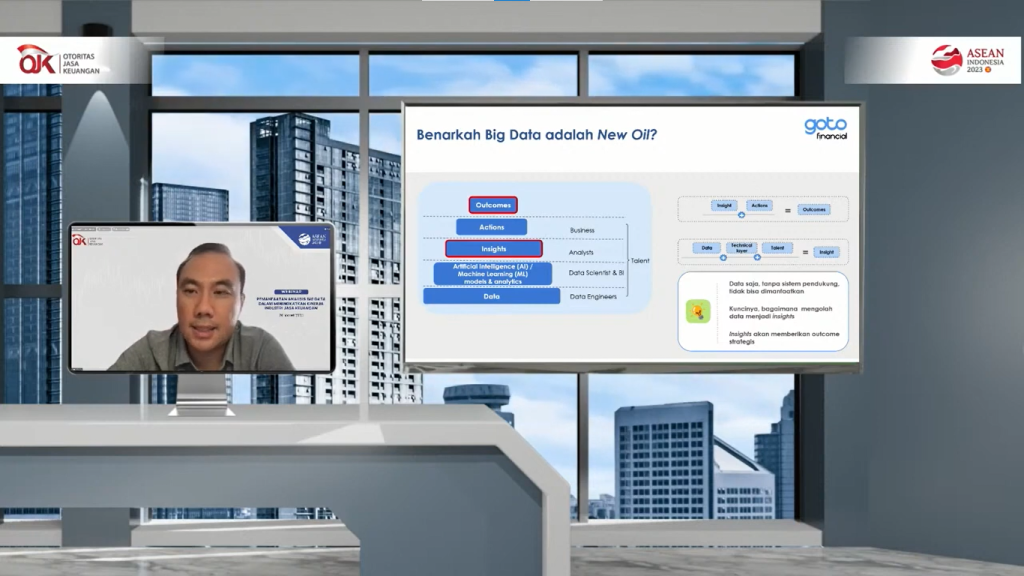

Dalam kesempatan yang sama, President Financial Technology GoTo Financial Hans Patuwo menjelaskan tentang Pemanfaatan Big Data di Fintech. Dalam statement mengenai “Benarkan Big Data adalah New Oil?”, menurut Hans hal itu tergantung dari cara kita memanfaatkan data tersebut. Pada dasarnya, data tanpa adanya sistem pendukung maka tidak dapat dimanfaatkan. Sehingga, kunci dari hal ini adalah bagaimana mengolah data menjadi insight dan insight tersebut akan memberikan outcome strategis.

Sehingga pengelolaan data yang etis dan tepat sesuai dengan prinsip hukum yang berlaku. Terkait itu, GoTo memastikan data pribadi konsumen aman dengan standar terbaik, yakni Data Protection Office (DPO). Dimana DPO ini menyelenggarakan dan mengimplementasikan 8 prinsip perlindungan data di seluruh GoTo yang bersumber dari Undang-Undang Perlindungan Data Pribadi (UU PDP), dan regulasi dari OJK maupun Bank Indonesia, di antaranya Lawfulness dan Fairness, Transparency, Purpouse Limitation, Integrity, Security dan Confidentiality, Data Minimisation, Retention, Accuracy dan Respecting Data Subject Rights.

Disampaikan Hans, dalam memanfaatkan big data untuk meningkatkan inklusi keuangan ada dua tahap yang harus dilakukan. Pada tahap pertama, perusahaan perlu meningkatkan jumlah pengguna yang eligible (memenuhi syarat) dan Credit scoring dengan data perilaku pengguna GoTo. Selanjutnya pada tahap kedua, dengan meningkatkan konversi dan menyediakan proses KYC yang aman dan mudah.

“Pada intinya, saya rasa data itu sangat-sangat penting di dunia financial services. Akan tetapi data harus didampingi oleh technical layer bisa menjadi Ai dan machine learning. Juga kita perlu membangun kumpulan bakat yang memiliki kemampuan data engineer atau data scientist dan business intelligent, agar proses ini bisa berkelanjutan dan bisa membantu kita semua untuk meningkatkan inklusi keuangan di Indonesia,” tutupnya.